作为资产里面的一项比较说不清道不明的内容—长期待摊费用,很多会计朋友搞不清该怎么使用这个科目,何时使用?

part 1 长期待摊费用 基本介绍

本科目核算企业已经发生但应由本期和以后各期负担的分摊期限在1 年以上的各项费用,通俗理解,对于计入长期待摊费用的支出,其受益期属于当期和未来期间的,应分期计入损益。直接一次性计入当期,不符合费用确认原则。如企业一次性支付3年房租费用合计9万元,该费用应计入长期待摊费用,分期摊销。

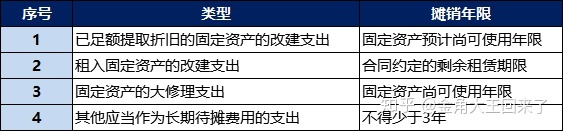

按《企业所得税法》第十三条规定,具体包括如下4类:

1.已足额提取折旧的固定资产的改建支出

改建支出指改变房屋或者建筑物结构、延长使用年限等发生的支出。固定资产改扩建一般能延长固定资产使用年限,而对于“已提足折旧的固定资产”而言,小企业准则规定是不能对折旧年限进行调整的,所以只能通过长期待摊费用分期摊销。

2.租入固定资产的改建支出

以经营租赁方式租入的固定资产,没有资产所有权,只在协议规定的期限内拥有对该资产的使用权。发生的改建支出只能计入长期待摊费用进行摊销。

3.固定资产的大修理支出

大修理支出,是指同时符合下列条件的支出:

修理支出达到取得固定资产时的计税基础50%以上;

修理后固定资产的使用年限延长2年以上。

总结:固定资产大修理支出是指为恢复固定资产的性能,对其进行大部分或全部的修理装修费用会计处理,支出应当作为长期待摊费用处理。

4.其他应当作为长期待摊费用的支出

如支付1年以上房屋租金、物业费,企业开办费等。

part 2 长期待摊费用 会计处理

1.计入

上述4类长期费用在支出发生时,直接计入长期待摊费用科目:

借:长期待摊费用

贷:银行存款

2.摊销

作为长期待摊费用的支出,自支出发生月份的次月起,分期摊销装修费用会计处理, 按照不同的使用部门,摊销计入相应的成本费用:

借:生产成本/制造费用/管理费用/销售费用等

贷:累计折旧

摊销年限规范具体如下:

part 3 装修费用如何入账,长期待摊费用科目还是固定资产科目?

说到长期待摊费用,不得不提到装修费。实务中发生的房屋装修费,有些企业放在管理费用科目下,有些放在长期待摊费用,更有甚者放在固定资产科目中。那到底谁对谁错呢,又有什么区别呢?

1.企业所得税处理

要区别装修费用计入哪个科目,首先要了解该房产装修费用性质!房产装修费用,分为不动产的改建支出、大修理支出和一般修理支出。

对改建支出、大修理支出概念区分详见“part 1 长期待摊费用 基本介绍”内容。

结合《企业所得税法》第十三条对长期待摊费用科目的规定,装修费用科目入账基本分类如下:

1.自有房产改建支出:计入固定资产原值,以折旧方式在税前扣除;

2.租入或已足额提取折旧的房产改建支出:计入长期待摊费用科目,以摊销方式在税前扣除;

3.房产大修理支出:计入长期待摊费用科目, 以摊销方式在税前扣除。

4.房产一般修理支出:直接计入费用科目,企业所得税前一次性扣除。

2.房产税处理

捋清装修费的入账规则后,我们还应该注意装修费中的房产税风险!那么,大家知道房屋装修费是否要计入房产原值,计征房产税呢?

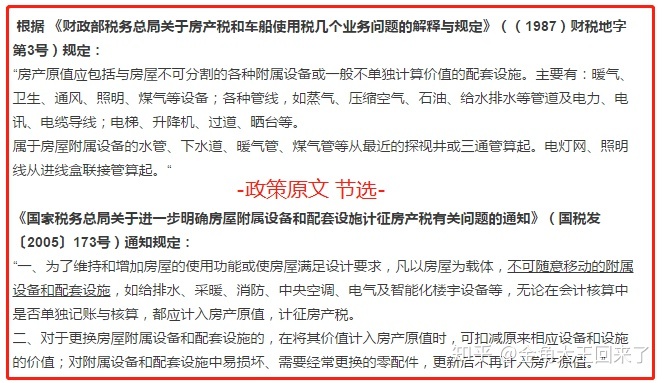

1)计征房产税的房产原值包括哪些?

装修费是否需要计入房产原值计征房产税,首先要搞清房产原值包括哪些?

根据文件说明,房产原值包括与房屋不可分割的附属设备和配套。例如:装修中的台式空调因可以任意拆卸搬迁不计入房产原值范畴;而中央空调因与房屋难以分割,需要计入房产原值。

因此装修费支出是否需要计征房产税,应按照装修费用支出明细来判断。

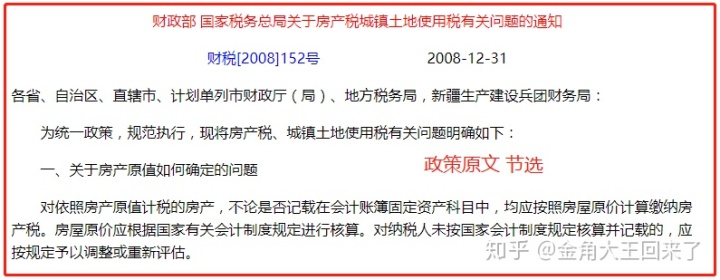

2)会计账务处理不计入固定资产原值,是否还需要缴纳房产税

很多企业会计人员觉得装修费用计入长期待摊费用或者费用科目就不用计征房产税了,其实并不然,房产税计征需要单独考虑。

根据财税[2008]152号规定,即使对应的装修费未计入固定资产原值,而是计入长期待摊费用或是直接一次性费用化了。若是符合房产税计征要求,仍需要计算缴纳房产税。

温馨提示:根据财税[2010]121号规定:“三、关于将地价计入房产原值征收房产税问题:对按照房产原值计税的房产,无论会计上如何核算,房产原值均应包含地价,包括为取得土地使用权支付的价款、开发土地发生的成本费用等。”因此,虽土地使用权计入无形资产科目,而非固定资产科目,但在计算缴纳房产税时,也应将其纳入计征范围内。

以上内容由用户投稿,彬迪地板进行整理发布,希望对大家有所帮助,如有侵权,请联系我们进行删除。